Das magische Dreieck der Geldanlage: Vermögensanlage nach 3 Säulen einfach erklärt

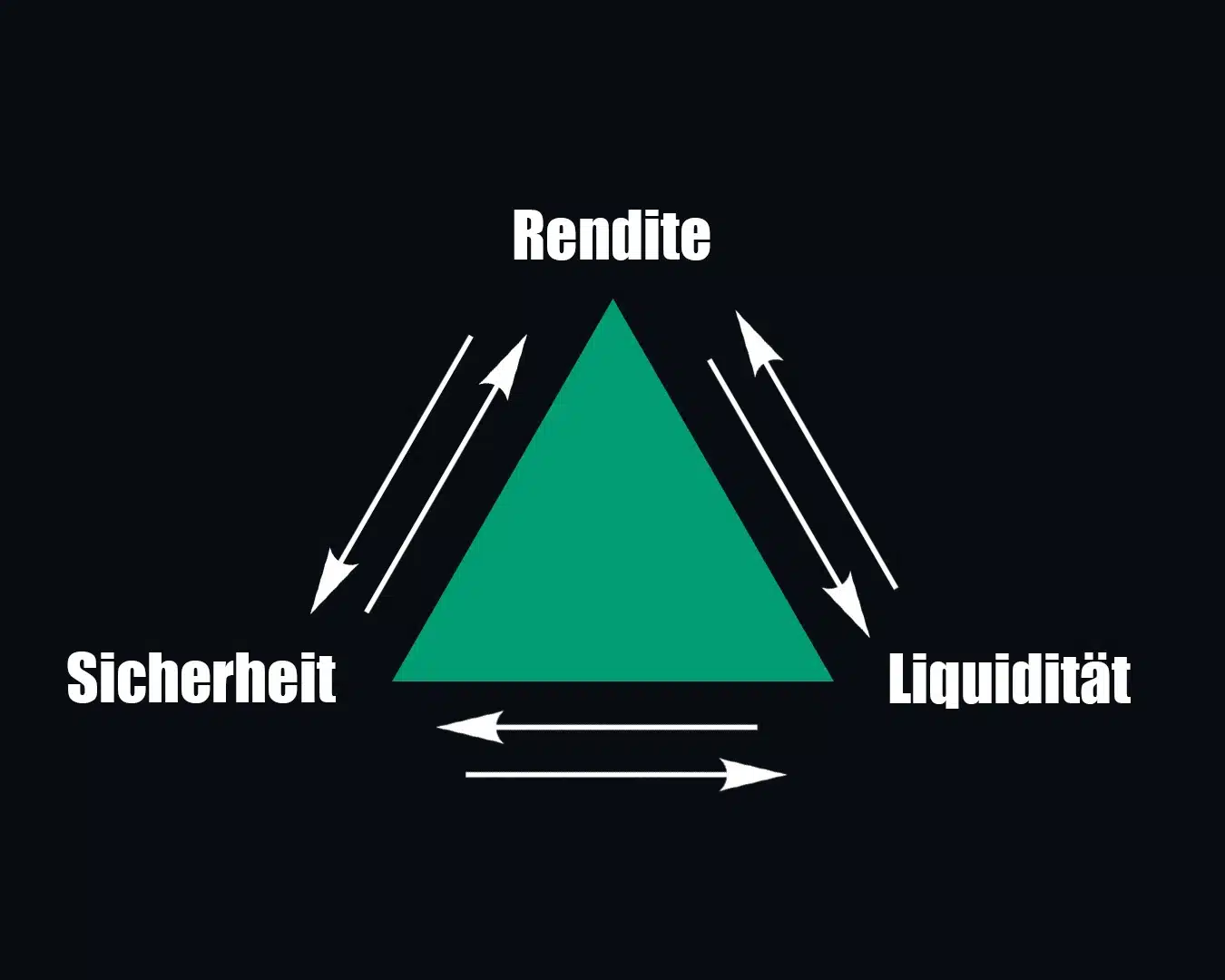

In der Welt der Finanzen ist das magische Dreieck der Geldanlage ein fundamentales Konzept, das Anlegerinnen und Anleger bei der Zusammenstellung ihres Portfolios leitet. Es symbolisiert das Spannungsfeld zwischen den drei zentralen Anlagezielen: Rentabilität, Sicherheit und Liquidität. Diese Ziele stehen in einer natürlichen Konkurrenz zueinander, was bedeutet, dass die Steigerung eines Ziels oft zu Kompromissen bei den anderen führt.

Aufbau des magischen Dreiecks

Das magische Dreieck der Geldanlage ist ein Konzept, das Anlegern eine Richtschnur bietet, um die oft gegenläufigen Ziele ihrer Investments auszubalancieren. Es stellt eine visuelle Darstellung dar, die die Beziehung zwischen den drei grundlegenden Anlagezielen – Rentabilität, Sicherheit und Liquidität – veranschaulicht.

Rentabilität

Rentabilität bezieht sich auf den Gewinn oder Ertrag, den eine Investition über einen bestimmten Zeitraum hinweg erzielt. Es ist das Maß für die Leistungsfähigkeit einer Anlage, ausgedrückt in Prozent des ursprünglich investierten Kapitals. Die Rentabilität kann durch verschiedene Einkommensquellen wie Zinsen, Dividenden oder Kapitalgewinne (der Unterschied zwischen dem Kaufpreis und dem Verkaufspreis einer Anlage) realisiert werden. Rentabilität ist das Hauptziel vieler Investoren, da sie darauf abzielen, ihr Vermögen zu erhöhen und eine höhere Rendite auf ihr investiertes Kapital zu erzielen.

Liquidität

Liquidität beschreibt die Fähigkeit, eine Anlage schnell und ohne wesentlichen Wertverlust in Bargeld umzuwandeln. Eine hohe Liquidität ist besonders für Investoren wichtig, die möglicherweise kurzfristigen Zugang zu ihrem Kapital benötigen, ohne hohe Kosten oder Verluste zu riskieren. Liquidität variiert stark zwischen den Anlageformen; Bargeld ist beispielsweise äußerst liquide, während Immobilien oder bestimmte Arten von Anteilen aufgrund der benötigten Zeit und möglicher Kosten für den Verkauf als weniger liquide gelten.

Sicherheit

Sicherheit in Bezug auf Geldanlagen bezieht sich auf das Ausmaß, in dem das investierte Kapital vor Verlusten geschützt ist. Es ist ein Maß für das Risiko, das mit einer Anlage verbunden ist. Sicherheit sucht zu bewerten, wie wahrscheinlich es ist, dass der Anleger sein eingesetztes Kapital zurückerhält. Anlagen, die als sicher gelten, wie z.B. Staatsanleihen oder von einer Einlagensicherung geschützte Sparkonten, haben in der Regel ein geringes Risiko des Kapitalverlustes. Sicherheit ist für konservative Investoren besonders wichtig, die das Risiko minimieren und den Erhalt ihres Kapitals priorisieren möchten.

Zielkonflikte im magischen Dreieck

Ein Zielkonflikt entsteht, wenn zwei oder mehr Ziele in einer Situation miteinander unvereinbar sind, sodass die Verfolgung oder das Erreichen des einen Ziels das Erreichen des anderen behindert oder unmöglich macht. Solche Konflikte treten häufig in Entscheidungsfindungsprozessen auf, sei es im persönlichen, geschäftlichen oder politischen Kontext. Zielkonflikte erfordern eine Abwägung und Priorisierung zwischen den konkurrierenden Zielen, um eine Entscheidung zu treffen, die den besten Kompromiss oder die optimale Lösung unter den gegebenen Umständen darstellt.

Diese Zielkonflikte treten im magischen Dreieck und somit auch bei den Investitions-Interessen eines Anlegers auf. Eine perfekte Kombination aus maximaler Sicherheit, maximaler Rendite und maximaler Liquidität ist grundlegend nicht möglich.

Abhängigkeiten der 3 Säulen

Das magische Dreieck der Geldanlage illustriert nicht nur die drei grundlegenden Anlageziele, sondern betont auch deren gegenseitige Abhängigkeit. Diese dynamische Beziehung zeigt auf, wie die Verbesserung eines Ziels oft zu Abstrichen bei einem oder beiden anderen führt. Diese Balanceakt ist zentral für das Verständnis der Anlagestrategie und erfordert von Anlegern, Prioritäten basierend auf ihren persönlichen finanziellen Zielen und ihrer Risikotoleranz zu setzen.

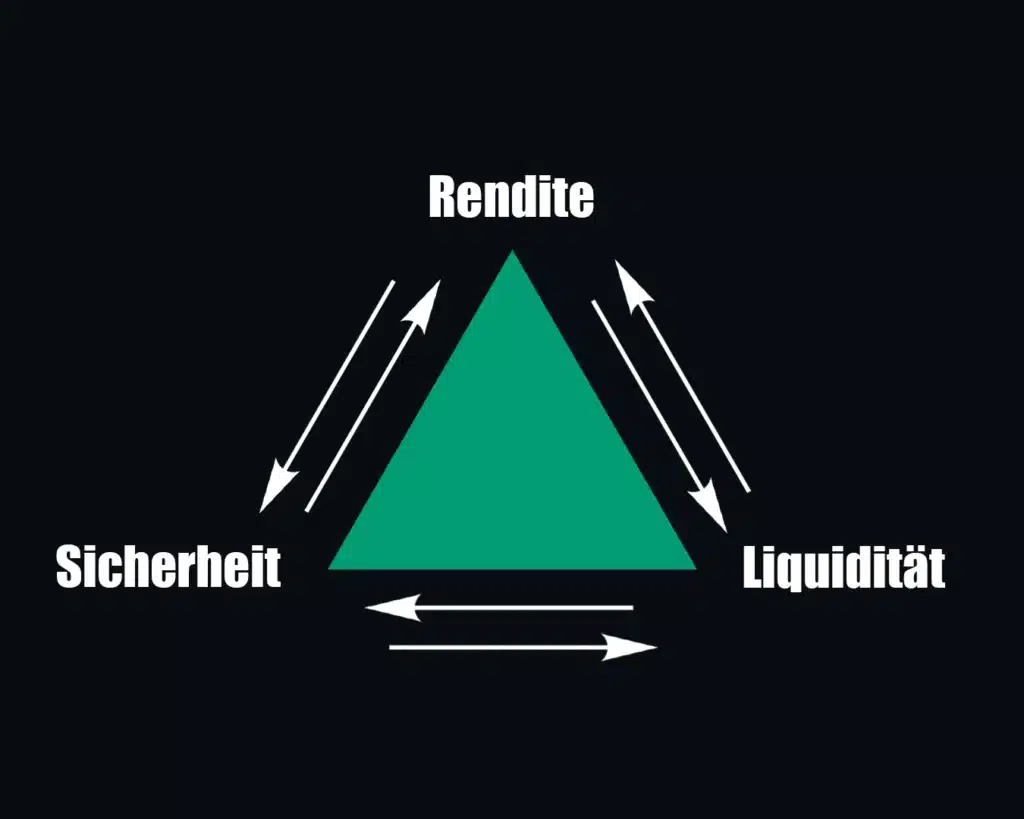

Sicherheit und Rentabilität

Zwischen Sicherheit und Rentabilität besteht eine natürliche Spannung. Anlagen, die als besonders sicher gelten, wie beispielsweise Staatsanleihen oder Tagesgeldkonten, bieten in der Regel niedrigere Renditen. Das liegt daran, dass das Risiko eines Kapitalverlustes gering ist, was für den Anleger eine geringere Belohnung in Form von Erträgen bedeutet. Umgekehrt bieten Anlagen mit höherem Risiko, wie Aktien oder Immobilien, die Chance auf höhere Renditen, bergen jedoch auch das Risiko größerer Verluste. Anleger, die eine höhere Rentabilität anstreben, müssen oft bereit sein, ein höheres Maß an Unsicherheit bezüglich der Sicherheit ihres investierten Kapitals in Kauf zu nehmen.

Sicherheit und Liquidität

Die Beziehung zwischen Sicherheit und Liquidität ist oft weniger konfliktreich als die zwischen Sicherheit und Rentabilität. Viele sichere Anlagen bieten auch eine hohe Liquidität, wie zum Beispiel Tagesgeldkonten. Allerdings kann es Ausnahmen geben, bei denen sichere Anlagen, wie bestimmte Staatsanleihen oder Festgeldkonten, Einschränkungen hinsichtlich der Verfügbarkeit aufweisen. Diese Anlagen können zwar ein hohes Maß an Sicherheit bieten, ihre Liquidität ist jedoch durch feste Laufzeiten oder Kündigungsfristen eingeschränkt. Anleger müssen daher manchmal zwischen der absoluten Sicherheit ihres Kapitals und der Fähigkeit, schnell auf dieses zugreifen zu können, abwägen.

Rentabilität & Liquidität

Die Balance zwischen Rentabilität und Liquidität stellt eine weitere Herausforderung dar. Hochliquide Anlagen ermöglichen es dem Anleger, schnell und ohne erhebliche Verluste auf sein Kapital zuzugreifen. Diese Flexibilität geht jedoch oft zu Lasten der Rentabilität. Beispielsweise sind Geldmarktfonds oder Tagesgeldkonten sehr liquide, bieten aber nur geringe Renditen. Auf der anderen Seite können Anlagen mit dem Potenzial für hohe Renditen, wie Aktien oder langfristige Bonds, weniger liquide sein, was bedeutet, dass der Zugriff auf das investierte Kapital oder dessen Umwandlung in Bargeld mehr Zeit in Anspruch nehmen kann, mit höheren Gebühren verbunden ist oder durch Schwankungen im Markt zum gewünschten Zeitpunkt eine schlechte finanzielle Entscheidung darstellt.

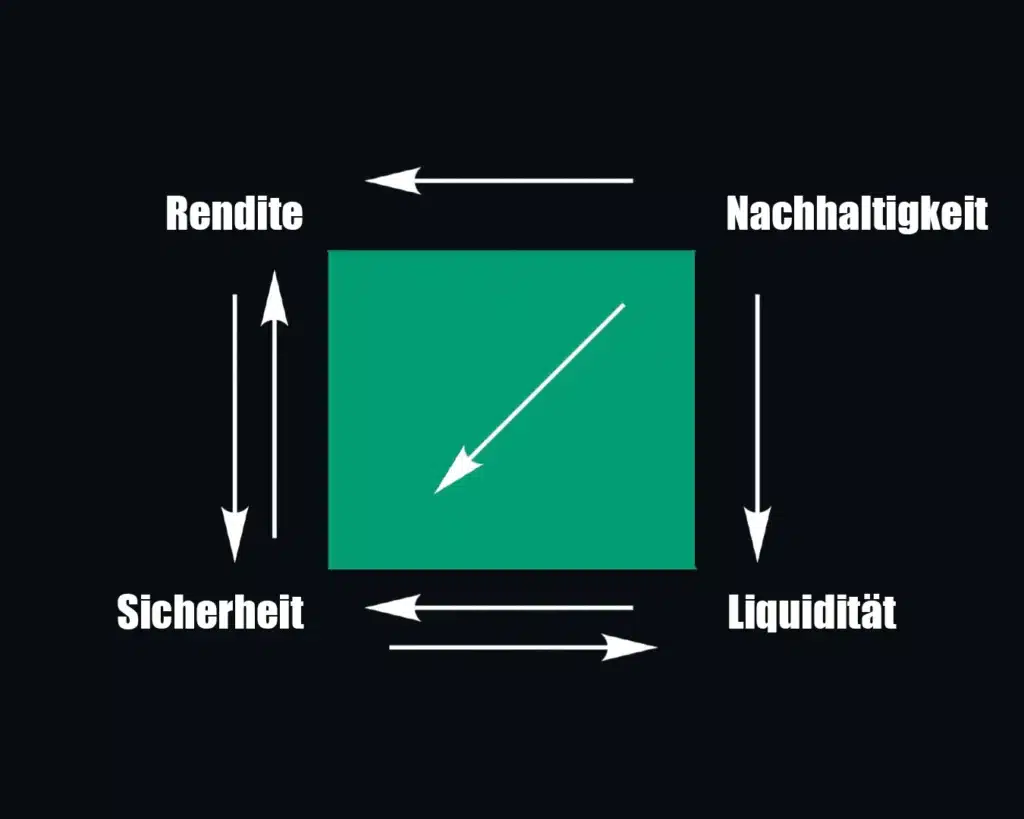

Das magische Viereck der Geldanlage

Das Magische Viereck der Geldanlage erweitert das traditionelle Konzept des Magischen Dreiecks, indem es einen vierten wesentlichen Aspekt hinzufügt: die Nachhaltigkeit. Diese Erweiterung reflektiert das wachsende Bewusstsein und die steigende Nachfrage nach grünen Investments, die nicht nur finanzielle, sondern auch soziale und ökologische Renditen generieren. Nachhaltigkeit in der Anlagestrategie betont die Bedeutung von ethischen, sozialen und ökologischen Überlegungen bei der Auswahl von Investments. Hier wird detailliert auf jedes der vier Elemente des Magischen Vierecks eingegangen, mit einem besonderen Fokus auf Nachhaltigkeit.

Rentabilität

Wie im Magischen Dreieck bezieht sich die Rentabilität auf den finanziellen Ertrag einer Investition. Nachhaltige Investitionen stellen jedoch unter Beweis, dass es möglich ist, eine wettbewerbsfähige Rendite zu erzielen, während gleichzeitig positive Auswirkungen auf Gesellschaft und Umwelt gefördert werden. Investitionen in erneuerbare Energien, soziale Unternehmungen oder Unternehmen, die sich für eine starke Corporate Social Responsibility (CSR) einsetzen, können attraktive Renditen bieten und gleichzeitig zur Lösung globaler Herausforderungen beitragen.

Sicherheit

Die Sicherheit einer nachhaltigen Anlage bezieht sich auf das Risiko, das mit der Investition verbunden ist, und dessen Auswirkungen auf die Kapitalerhaltung. Nachhaltige Investments können durch ihre Orientierung an langfristigen Zielen und durch die Berücksichtigung von ESG-Kriterien (Umwelt, Soziales, Governance) eine zusätzliche Risikominderung bieten. Unternehmen, die in Nachhaltigkeit investieren, zeigen oft eine höhere Resilienz gegenüber wirtschaftlichen und sozialen Turbulenzen, was die Sicherheit der Anlagen erhöhen kann.

Liquidität

Die Liquidität nachhaltiger Anlagen kann variieren, ähnlich wie bei traditionellen Investments. Einige nachhaltige Fonds und börsengehandelte Fonds (ETFs) bieten eine hohe Liquidität, ähnlich wie ihre konventionellen Gegenstücke, ermöglichen es Anlegern also, ihre Positionen nach Bedarf schnell anzupassen. Der Markt für nachhaltige Anlagen wächst stetig, was die Liquidität und den Zugang zu diesen Anlageformen weiter verbessert.

Nachhaltigkeit

Der Aspekt der Nachhaltigkeit im Magischen Viereck unterstreicht das Ziel, Investitionen so zu wählen, dass sie positive Auswirkungen auf die Umwelt, die Gesellschaft und die Unternehmensführung haben. Dies umfasst Investitionen in Unternehmen, die Umweltschutzmaßnahmen priorisieren, erneuerbare Energien fördern, soziale Gerechtigkeit fördern und eine ethische Unternehmensführung praktizieren. Nachhaltigkeit betrachtet auch, wie Investitionen zur Bewältigung globaler Herausforderungen wie dem Klimawandel, der Armut und der Ungleichheit beitragen können. Durch die Integration von Nachhaltigkeitskriterien in die Anlageentscheidung können Investoren dazu beitragen, eine nachhaltigere Wirtschaft und Gesellschaft zu fördern, während sie gleichzeitig auf ihre finanziellen Ziele hinarbeiten.

Fazit

Im Kontext des magischen Vierecks nehmen nachhaltige Investments eine immer wichtigere Rolle ein. Nachhaltige Investments berücksichtigen nicht nur finanzielle, sondern auch soziale und ökologische Kriterien. Sie bieten Anlegern die Möglichkeit, ihr Geld verantwortungsvoll anzulegen und gleichzeitig einen positiven Beitrag zu leisten.

Es zeigt sich, dass nachhaltige Investments nicht zwangsläufig Kompromisse bei Rentabilität, Sicherheit oder Liquidität erfordern. Vielmehr können sie eine attraktive Rendite bieten, während sie gleichzeitig Risiken minimieren und zur Diversifizierung des Portfolios beitragen. Nachhaltige Aktien und ETFs sind Beispiele für Anlageprodukte, die langfristiges Wachstum mit den Prinzipien der Nachhaltigkeit verbinden. Grüne Investments sind für immer mehr Anleger zugänglich und bieten auch privaten Investoren die Möglichkeit, ihren Teil zur Umwelt und Gesellschaft beizutragen.

Die Bedeutung von Nachhaltigkeit wächst für Anleger und ergänzt Rendite, Sicherheit und Liquidität als vierte wesentliche Dimension in der Beurteilung von Investments. Durch Investitionen wird die Möglichkeit geschaffen, Neuartiges zu entwickeln. Das eingesetzte Kapital hat eine direkte Wirkung dort, wo es investiert wird. Beim Investieren sollten Anleger stets auf die Grundlagen des magischen Dreiecks der Geldanlage achten und dieses um den vierten Punkt der Nachhaltigkeit ergänzen, um mit den Investitionen einen positiven Impact auf Umwelt und Gesellschaft zu erwirken.