Inhalt des Artikels

- Nutzen nachhaltige ETF Anbietende Ihre Voting-Rechte?

- Das Prinzip der Stimmrechte

- ETF nachhaltig: ESG und die Gefahr von Greenwashing

- SRI-Kriterien: Eine strengere Alternative

- Welche ETF-Anbietenden nutzen ihre Stimmrechte – und wie?

- Tipps für Investierende: Wie erkenne ich ETFs, die ihre Voting-Rechte nachhaltig einsetzen?

- Nachhaltigkeit ETF: Fazit zur Bedeutung der Stimmrechte

- Häufig gestellte Fragen

Inhalt

Nutzen nachhaltige ETF Anbietende Ihre Voting-Rechte?

Nachhaltigkeit ist längst nicht mehr nur ein Anlage-Trend, sondern hat sich zu einem zentralen Kriterium für viele Kapitalanlegende entwickelt. Vor allem nachhaltige ETF erfreuen sich immer größerer Beliebtheit, da sie eine einfache Möglichkeit bieten, breit diversifiziert zu investieren. Doch wie steht es um die Einflussmöglichkeiten, die Anleger:innen durch ETFs tatsächlich haben? Besonders interessant ist die Frage, ob und wie nachhaltige ETF Anbietende ihre Stimmrechte wahrnehmen und damit aktiv zur Unternehmensführung beitragen können. In diesem Artikel werfen wir einen Blick darauf, welche nachhaltigen ETF-Anbietenden ihre Voting-Rechte nutzen und wie dies zur Nachhaltigkeit beiträgt.

Das Prinzip der Stimmrechte

Jeder Aktionär:in einer börsennotierten Aktiengesellschaft hat das Recht, auf den Hauptversammlungen über zentrale Unternehmensentscheidungen abzustimmen. Diese Stimmrechte umfassen wichtige Themen wie die Wahl des Vorstands, die Festlegung der Dividenden oder Entscheidungen über Fusionen. Doch auch langfristige, nachhaltige Ziele spielen eine Rolle, wie etwa Umweltschutz, faire Bezahlung oder die Gleichbehandlung von Mitarbeitenden. Dieses Stimmrecht ist ein wichtiges Instrument der Corporate Governance.

Die Frage, die sich viele Investierende stellen, lautet: Welche Rolle spielen nachhaltige ETFs in diesem Prozess? Da ETFs oft als passives Investmentinstrument angesehen werden, ist der Einfluss auf die Unternehmensführung auf den ersten Blick gering. Schließlich investiert ein ETF nicht aktiv in einzelne Aktien, sondern bildet einen Index nach. Doch auch bei einem ETF, der nachhaltig ist, spielt das Stimmrecht eine entscheidende Rolle. Bei nachhaltigen ETF-Anbietenden wird oft besonders darauf geachtet, dass die Voting-Entscheidungen in Einklang mit den Nachhaltigkeitskriterien stehen.

Nachhaltigkeit ETF: Voting-Rechte als Werkzeug

Die Wahrnehmung von Stimmrechten ist eine bedeutende Möglichkeit, die Unternehmen, in die investiert wird, zu beeinflussen. Besonders bei nachhaltigen ETFs ist es wichtig, dass die Anbietenden ihre Stimmrechte nutzen, um die Unternehmen zu umweltfreundlicherem Handeln und einer verantwortungsvollen Unternehmensführung zu bewegen. Diese Stimmrechte bieten eine echte Chance, Einfluss auf Themen wie Klimaschutz, soziale Gerechtigkeit und die Einhaltung von Menschenrechten zu nehmen.

Ein gutes Beispiel für die aktive Nutzung von Stimmrechten in nachhaltigen ETFs ist das sogenannte „Stewardship“. Dabei handelt es sich um die Verpflichtung der Investierende, im Sinne einer langfristig orientierten und verantwortungsvollen Unternehmensführung zu handeln. Dieses Konzept geht über die rein finanzielle Rendite hinaus und fokussiert sich auf die langfristige Nachhaltigkeit von Unternehmen.

Ein nachhaltiger ETF trägt also nicht nur zur Diversifizierung eines Portfolios bei, sondern kann durch die Stimmrechtsausübung der ETF-Anbietenden auch zu einer besseren Welt beitragen. Der beste nachhaltige ETF zeichnet sich daher nicht nur durch gute finanzielle Kennzahlen, sondern auch durch seine aktive Rolle bei der Förderung von Nachhaltigkeit aus. Allerdings müssen Investierende auch hier Vorsicht walten lassen. Denn nur weil ein ETF seine Praktiken und die der ihm zugehörigen Unternehmen als nachhaltig bezeichnet, muss das bei genauerem Hinschauen nicht zwangsläufig der Fall sein.

ETF Stewardship: Was ist das?

Der Begriff „Stewardship“ mag auf den ersten Blick kompliziert klingen, aber er beschreibt eine wichtige Verantwortung, die ETF-Anbieter und Investierende gegenüber den Unternehmen, in die sie investieren, übernehmen. Beim sogenannten „Stewardship-Ansatz“ geht es darum, dass Investor:innen nicht einfach nur passiv Geld in ein Unternehmen stecken, sondern aktiv daran mitwirken, dass diese Unternehmen verantwortungsvoller handeln.

Wenn große ETF-Anbieter in Unternehmen investieren, sind sie oft bedeutende Anteilseigner und können durch ihre Abstimmungsrechte auf Aktionärsversammlungen viel bewirken. Das bedeutet, dass sie dafür sorgen können, dass Unternehmen nachhaltiger wirtschaften, bessere Arbeitsbedingungen schaffen oder ihre Umweltbelastung reduzieren. Dieser Ansatz zeigt, dass ETFs mehr sind als bloße Geldanlagen – sie können auch ein Werkzeug sein, um positive Veränderungen in der Welt zu unterstützen.

Es gibt verschiedene Möglichkeiten, wie ETF-Anbieter diesen Stewardship-Ansatz umsetzen:

- Abstimmungen bei Aktionärsversammlungen: Sie nutzen ihre Stimmrechte, um für nachhaltige Initiativen zu stimmen oder gegen fragwürdige Geschäftspraktiken vorzugehen.

- Direkter Austausch mit Unternehmen: ETF-Anbieter führen Gespräche mit dem Management der Unternehmen, um auf Verbesserungen in puncto Nachhaltigkeit oder verantwortungsbewusster Unternehmensführung hinzuwirken.

- Transparente Berichte: Sie veröffentlichen Berichte, um Anleger

über ihre Aktivitäten und Erfolge im Bereich Stewardship zu informieren.

Der Stewardship-Ansatz ist somit ein wichtiger Aspekt bei der Auswahl nachhaltiger ETFs, da er zeigt, wie aktiv der ETF-Anbieter dazu beiträgt, Unternehmen zu nachhaltigem Handeln zu bewegen.

ETF nachhaltig: ESG und die Gefahr von Greenwashing

- ESG-Kriterien (Environment, Social, Governance) sind ein gängiger Standard zur Messung von Nachhaltigkeit:

- Sie bewerten Unternehmen in den Bereichen Umwelt, Soziales und Unternehmensführung.

- ESG wird häufig als Grundlage für nachhaltige Investments verwendet.

- Gefahr des Greenwashings bei ESG-basierten Investments:

- Unternehmen liefern oft selbst die ESG-Daten, die für Bewertungen genutzt werden.

- Die Daten können unvollständig, geschönt oder selektiv dargestellt sein, um ein besseres Image zu vermitteln.

- Das führt dazu, dass Unternehmen nachhaltiger wirken, als sie tatsächlich sind.

- Beispiel für mögliche Fehleinschätzungen:

- Ein Ölkonzern könnte positiv bewertet werden, weil er geringe CO2-Emissionen vorweist.

- Gleichzeitig könnten erhebliche Nachhaltigkeitsdefizite, wie die Förderung fossiler Brennstoffe, übersehen werden.

- Solche Bewertungen geben ein verzerrtes Bild der tatsächlichen Nachhaltigkeitsbemühungen des Unternehmens.

- Greenwashing beschreibt das Phänomen der übertriebenen oder verzerrten Darstellung von Nachhaltigkeit:

- Unternehmen präsentieren sich nachhaltiger, um in ESG-Indizes aufgenommen zu werden.

- Dadurch profitieren sie von einem besseren Ruf und der Aufnahme in nachhaltige Fonds, ohne tiefgreifende Veränderungen vorzunehmen.

- Selbst der beste nachhaltige ETF ist nicht vor dieser Problematik geschützt:

- Wenn die ESG-Kriterien nicht streng genug sind, können ETFs in Unternehmen investieren, die ihre Nachhaltigkeit nur vortäuschen.

- ESG allein reicht daher nicht aus, um sicherzustellen, dass ein Investment tatsächlich zur Förderung von echter Nachhaltigkeit beiträgt.

- Fazit für Anlegende:

- Es ist wichtig, ESG-Kriterien kritisch zu hinterfragen und nicht blind darauf zu vertrauen.

- Eine tiefergehende Analyse der zugrunde liegenden Unternehmen ist notwendig, um sicherzustellen, dass nachhaltige Investments auch wirklich nachhaltig sind.

SRI-Kriterien: Eine strengere Alternative

- SRI-Kriterien (Socially Responsible Investing) bieten eine strengere Alternative zu herkömmlichen ESG-Kriterien:

- Ziel: Das Risiko von Greenwashing weiter zu minimieren.

- Fokus: Striktere Auswahl von Unternehmen basierend auf sozialen und ökologischen Standards.

- MSCI SRI-Indizes setzen höhere Maßstäbe als viele ESG-Ansätze:

- Sie schließen Unternehmen aus, die kontroverse Geschäftspraktiken verfolgen oder deren Produkte negative Auswirkungen haben.

- Ausschlusskriterien umfassen Branchen wie Waffen, Alkohol, Tabak, Glücksspiel, Pornografie, gentechnisch veränderte Organismen, Kernenergie und Kraftwerkskohle.

- Zusätzliche Ausschlusskriterien: Unternehmen, die gegen den UN Global Compact verstoßen, werden ebenfalls ausgeschlossen.

- Dies betrifft Unternehmen, die in Bezug auf Menschenrechte, Arbeitsstandards, Umweltschutz oder Korruptionsbekämpfung negativ auffallen.

- Best-in-Class-Ansatz in MSCI SRI-Indizes:

- Nur die besten 25 % der Unternehmen eines Sektors, die höchste ESG-Ratings erzielen, werden in den Index aufgenommen.

- Dieser Ansatz stellt sicher, dass Anlegende nur in die nachhaltigsten Unternehmen ihrer Branche investieren.

- SRI-Sub-Indizes bieten zusätzliche Einschränkungen:

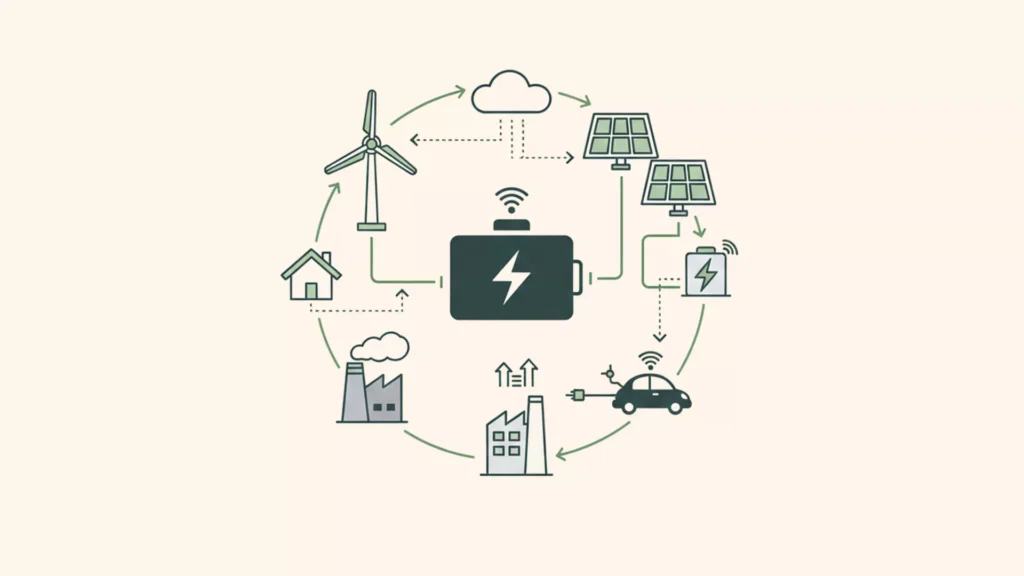

- Beispiele: „S-Series“ und „Low Carbon SRI Leaders“ setzen zusätzliche Klimaschutzkriterien.

- Diese Indizes legen besonderen Wert auf die Reduktion von CO2-Emissionen und andere klimaschutzrelevante Maßnahmen.

- SRI-Indizes bieten eine verlässlichere Wahl für Anleger:innen, die sicherstellen wollen, dass ihre Investments wirklich nachhaltig sind: Sie garantieren nicht nur ein ETF nachhaltig, sondern stellen sicher, dass die ausgewählten Unternehmen messbare, positive Veränderungen bewirken.

- Fazit für Anlegende:

- Die strikten Selektionskriterien machen SRI-Indizes zu einer optimalen Lösung für verantwortungsbewusste Anleger:innen.

Welche ETF-Anbietenden nutzen ihre Stimmrechte – und wie?

Viele der großen ETF-Anbieter nehmen zwar ihre Stimmrechte wahr, doch die Nachhaltigkeit ihres Engagements variiert erheblich. Anbieter wie BlackRock (mit der iShares-Produktreihe), Vanguard und Amundi gehören zu den aktivsten in diesem Bereich und verfügen über spezielle Abteilungen, die sich mit der Ausübung von Stimmrechten befassen. Diese Anbieter betonen, dass sie ESG-Kriterien in ihre Abstimmungsprozesse einbeziehen. Allerdings wird häufig kritisiert, dass ihr Engagement nicht immer konsequent genug auf nachhaltige Ziele ausgerichtet ist.

Ein positives Beispiel für eine nachhaltigere Stimmrechtsausübung ist BNP Paribas. Der Anbieter legt besonderen Wert auf ESG-Ziele und setzt sich proaktiv für umweltfreundliche und sozial verantwortliche Unternehmenspraktiken ein. Dadurch zeigt BNP Paribas, wie Stimmrechte effektiv genutzt werden können, um echte Veränderungen in Unternehmen anzustoßen – ein Ansatz, den andere Anbieter ebenfalls verstärkt verfolgen sollten.

Proxy-Voting: Praktisch, aber riskant

Normalerweise besitzen ETF-Anbieter Anteile an zahlreichen Unternehmen, und diese Anteile berechtigen sie dazu, an Entscheidungen wie der Wahl des Vorstands, der Genehmigung von Vergütungsplänen oder anderen wichtigen Unternehmensrichtlinien mitzuwirken. Da es jedoch für ETF-Anbieter aufgrund der Vielzahl an Unternehmen in ihren Portfolios oft unpraktisch oder zeitaufwendig ist, direkt an jeder einzelnen Abstimmung teilzunehmen, beauftragen sie Proxy-Voting-Dienstleister.

Diese Dienstleister analysieren die zur Abstimmung stehenden Punkte und treffen Entscheidungen im Namen des ETF-Anbieters, basierend auf vorher festgelegten Richtlinien. Diese Richtlinien legen fest, wie bei verschiedenen Themen – wie zum Beispiel Nachhaltigkeit, Governance oder soziale Verantwortung – abgestimmt wird. Es ist wichtig, dass diese Richtlinien im Einklang mit den Zielen des ETFs stehen, insbesondere wenn es sich um einen nachhaltigen ETF handelt.

Wenn Proxy-Voting-Dienstleister eingeschaltet werden, können sie also großen Einfluss darauf haben, wie die Anteile eines ETFs genutzt werden, um Entscheidungen in den Unternehmen zu beeinflussen. Dabei besteht allerdings das Risiko, dass Proxy-Voting-Dienstleister möglicherweise nicht immer die Interessen der Anlegenden im Blick haben oder weniger strenge Kriterien anlegen, wenn es um die Einhaltung von Nachhaltigkeitszielen geht.

Tipps für Investierende: Wie erkenne ich ETFs, die ihre Voting-Rechte nachhaltig einsetzen?

Die Wahl eines nachhaltigen ETFs ist nicht nur eine Frage der Performance, sondern auch der Überzeugung, dass das investierte Kapital tatsächlich zur positiven Veränderung beiträgt. Um sicherzustellen, dass ein ETF seine Stimmrechte sinnvoll und im Sinne der Nachhaltigkeit einsetzt, sollten Anlegende auf folgende Punkte achten:

Viele ETF-Anbietende veröffentlichen jährliche Berichte über ihre Nachhaltigkeitsstrategie, einschließlich der ESG-Integration und ihrer Voting-Praktiken. Diese Berichte sollten detaillierte Informationen darüber enthalten, wie Nachhaltigkeitskriterien in den Abstimmungsprozessen berücksichtigt werden. Achten Sie darauf, ob die Berichte konkrete Ergebnisse und Beispiele für getroffene Entscheidungen enthalten.

Nachhaltigkeit ETF: Fazit zur Bedeutung der Stimmrechte

Die Stimmrechtsausübung durch ETFs ist ein zentraler Aspekt der verantwortungsvollen Unternehmensführung, insbesondere im Bereich der nachhaltigen ETFs. Während einige Anbietende wie BlackRock und Vanguard aktiv von ihren Stimmrechten Gebrauch machen, gibt es Unterschiede in der Herangehensweise. Größere ETFs haben oft spezialisierte Teams, die sich mit der Wahrnehmung von Stimmrechten beschäftigen, während kleinere Anbietende oft auf Proxy-Voting-Dienstleistungen zurückgreifen.

Für Kapitalanlegende, die in einen ETF nachhaltig investieren möchten, ist es wichtig, nicht nur auf die Performance des ETFs zu achten, sondern auch auf die Frage, wie der Anbietende seine Stimmrechte nutzt. Der beste nachhaltige ETF ist nicht nur einer, der finanziell erfolgreich ist, sondern auch aktiv zur Förderung von Nachhaltigkeit beiträgt. Insgesamt zeigt sich, dass die wachsende Popularität von nachhaltigen ETFs dazu führt, dass ihre Stimmen auf Hauptversammlungen immer wichtiger werden. In Zukunft könnten diese Stimmen eine noch entscheidendere Rolle spielen, wenn es darum geht, die Unternehmen zu mehr Verantwortung und Nachhaltigkeit zu bewegen.