Inhalt des Artikels

- ESG-Bedeutung: Was ist überhaupt ein ESG-Rating?

- ESG-Definition: Was steckt hinter der Abkürzung?

- Welche ESG-Kriterien gibt es?

- Welche Arten von ESG-Ratings gibt es?

- Welche Methoden werden bei der Erstellung eines ESG-Reports angewendet?

- Wann ist ein Unternehmen ESG-konform?

- Wann ist ein Investment ESG-konform?

- Wachsende Kritik: Darum ist ESG nicht gleich nachhaltig

- Fazit

- Häufig gestellte Fragen

- Was versteht man unter einem ESG-Rating?

- Was bedeutet die Abkürzung ESG?

- Welche Funktionen erfüllen ESG-Ratings für Anleger?

- Welche ESG-Kriterien werden bei der Bewertung berücksichtigt?

- Wie viele Anbieter von ESG-Ratings gibt es in der Europäischen Union?

- Was unterscheidet Impact Investments von anderen ESG-Investments?

Inhalt

ESG-Bedeutung: Was ist überhaupt ein ESG-Rating?

In diesem Artikel erklären wir, was ein ESG-Rating ist und wie Investoren es nutzen können, um nachhaltige Geldanlagen auf ihre Integrität zu überprüfen, indem sie Geschäftpraktiken mit den ESG-Kriterien abgleichen. Dabei wollen wir jedoch gleich betonen, dass ESG nicht automatisch gleichbedeutend mit Nachhaltigkeit ist.

ESG-Definition: Was steckt hinter der Abkürzung?

ESG ist ein Akronym, das zunehmend in den Fokus der Anleger rückt, unabhängig von der Größe der Investition. Ursprünglich von den Vereinten Nationen eingeführt, steht ESG seit 2006 für die Dimensionen Umwelt (E wie Environment), Soziales (S wie Social) und Unternehmensführung (G wie Governance).

Für Anleger erfüllen ESG-Ratings mehrere Funktionen, darunter das Erzielen attraktiver Gewinne durch Investitionen in verantwortungsbewusste Unternehmen und positive Auswirkungen auf die Umwelt und die Gesellschaft.

Der Schwerpunkt kann dabei je nach Investor variieren: Während einige Anleger Initiativen zur Bekämpfung des Klimawandels und zur Förderung nachhaltiger Praktiken unterstützen wollen, steht für andere die Investition in Unternehmen, die hohe Standards für die Unternehmensführung und die soziale Verantwortung setzen im Vordergrund.

Staatliche Organisationen und Finanzinstitute nutzen ESG-Methoden, um gezielte Maßnahmen zu ergreifen, die letztlich darauf abzielen, die Wirtschaft ethischer zu gestalten. Dabei sind alle drei Aspekte miteinander verknüpft und beeinflussen sich gegenseitig.

Welche ESG-Kriterien gibt es?

Die ESG-Kriterien bilden ein Framework, das die Wechselwirkungen eines Unternehmens mit der Umwelt, der Gesellschaft und der Unternehmensführung bewertet. Diese Kriterien sind entscheidend für die Beurteilung der Nachhaltigkeit und der sozialen Verantwortung von Unternehmen. Im Folgenden werden die drei Hauptkategorien dieser Kriterien erläutert:

Umwelt

Die Umweltkategorie bewertet, wie ein Unternehmen mit der natürlichen Umgebung interagiert. Unternehmen können sowohl positiv als auch negativ auf das Klima, die Ressourcen, das Wasser und die biologische Vielfalt durch ihre Produkte oder ihre Wertschöpfungsketten einwirken. Zu den wichtigsten Aspekten dieser Kategorie gehören:

- Klimaschutzmaßnahmen

- Effiziente und verantwortungsbewusste Nutzung begrenzter Ressourcen

- Nachhaltiges Energiemanagement

- Verringerung des ökologischen Fußabdrucks

- Entsorgung von Rohstoffen und Abwasser

Soziales

Die soziale Kategorie befasst sich mit der Rolle des Unternehmens im gesellschaftlichen Kontext und dem Mehrwert, den es für die Gesellschaft schafft. Folgende Aspekte sind hier von Bedeutung:

- Arbeitsbedingungen und Arbeitsschutz

- Achtung der Menschenrechte und menschlichen Würde

- Gesellschaftliche Auswirkungen der Produkte

- Sozial verantwortungsvolle Bedingungen entlang der gesamten Wertschöpfungskette

Unternehmensführung

Die Kategorie der Unternehmensführung bezieht sich auf nachhaltige und verantwortungsvolle Praktiken der Unternehmensleitung, die interne Prozesse und Werte fördern, um Risiken vorzubeugen. Hierzu zählen:

- Maßnahmen gegen Korruption

- Steuerehrlichkeit

- Bekämpfung von wettbewerbswidrigen Praktiken

Welche Arten von ESG-Ratings gibt es?

In der Europäischen Union gibt es nach Feststellungen der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) derzeit nahezu 60 Betreiber, die ESG-Ratings bereitstellen. Eine Untersuchung durch die ESMA zeigte auf, dass der Bereich der ESG-Ratings und der Anbieter von Nachhaltigkeitsdaten zwar noch in den Kinderschuhen steckt, sich jedoch kontinuierlich weiterentwickelt.

Momentan nutzen vor allem Banken und Unternehmen häufig ESG-Ratingagenturen zur Beurteilung von Finanzprodukten oder zur Einschätzung der eigenen Nachhaltigkeit. Diese Agenturen verzeichnen dabei eine umfassende Marktabdeckung. Zu den führenden Anbietern in diesem Segment zählen:

MSCI

Mit Sitz in New York, zählt MSCI ESG Research zu den führenden Rating-Agenturen im Bereich der ESG-Indizes und stellt mit mehr als 1.500 Indizes und einem Team von 130 Analysten den größten globalen Anbieter dar. Dies verleiht MSCI ESG Research ein prestigeträchtiges Ansehen innerhalb der Branche. Als integraler Bestandteil des MSCI-Konzerns, der insgesamt 3.000 Mitarbeiter vorweist, spielt MSCI ESG Research eine zentrale Rolle.

Die Bewertung von Unternehmen durch MSCI ESG Research erfolgt vorrangig basierend auf ihren ESG-Risiken und deren Management im Vergleich zu den Konkurrenten. Unternehmen werden dabei in eine von sieben Kategorien eingestuft, angefangen bei „Leader“ mit den Noten AAA bis AA, über „Average“ mit den Bewertungen A bis BB, bis hin zu „Laggard“ mit den Noten B bis CCC. Diese Klassifizierung berücksichtigt verschiedene Anlageformen wie Eigenkapital, Anleihen, Kredite, Investmentfonds, ETFs sowie die Länder, in denen die Unternehmen agieren. Weiterhin fließen Faktoren wie der Umgang mit Mitarbeitern, Wasserverbrauch und CO2-Fußabdruck in die Gesamtbewertung ein.

Moody’s / VE

Moody’s ESG Solutions, vormals bekannt als V.E, ist ein führender, unabhängiger globaler Dienstleister im Bereich des Umwelt-, Sozial- und Governance(ESG)-Researchs und bietet zugehörige Services für Investoren sowie für öffentliche und private Einrichtungen an. Diese Einheit von Moody’s nimmt Risikoanalysen vor und beurteilt, wie tiefgreifend Nachhaltigkeitsaspekte in die Unternehmensstrategien und -operationen eingebettet sind. Seit 2019 ist Moody’s ESG Solutions ein Teil der Moody’s Corporation, die auf die steigende weltweite Nachfrage nach fundierten ESG- und Klima-Einblicken reagiert.

Die ESG-Bewertungsskala von Moody’s ESG Solutions erstreckt sich von 0 bis 100 und bewertet Unternehmen hinsichtlich ihrer Einbeziehung und Handhabung von kritischen Umwelt-, Sozial- und Governance-Kriterien. Diese Bewertungen ordnen Unternehmen in Kategorien wie schwach (0-29), begrenzt (30-49), solide (50-59) oder führend (60-100) ein. Höhere Bewertungen durch Moody’s ESG Solutions signalisieren, dass Unternehmen effektiver mit ihren Stakeholdern interagieren, was das Risiko von Geschäftsstörungen verringert und die Fähigkeit erhöht, Erwartungen zu erfüllen und zu übertreffen. Dies trägt dazu bei, Risiken zu reduzieren und nachhaltigen Wert auf mittlere bis lange Sicht zu generieren.

Sustainalytics

Sustainalytics gilt als eine der führenden ESG-Ratingagenturen auf dem deutschen Markt und ist dort seit 1992 aktiv. Mit etwa 40 Mitarbeitern in Deutschland und insgesamt rund 850 weltweit, ist die Agentur ein wichtiger Akteur in der Branche. Seit 2020 ist Sustainalytics vollständig in das Bewertungsunternehmen Morningstar integriert. Als Teil von Morningstar bietet Sustainalytics unabhängige Forschung, Bewertungen und Analysen zu ESG- und Corporate-Governance-Themen, um Investoren in ihrer nachhaltigen Anlagestrategie zu unterstützen.

Das ESG-Risiko-Rating von Sustainalytics bewertet, wie stark Unternehmen bestimmten branchenspezifischen ESG-Themen ausgesetzt sind und wie effektiv sie diese Risiken managen. Diese Bewertung führt zu einer Einteilung der Unternehmen in fünf Risikostufen: von vernachlässigbar (0 – 10) und gering (10 – 20) über mittel (20 – 30) und hoch (30 – 40) bis hin zu schwerwiegend (40+).

CDP

Das CDP, vormals bekannt als Carbon Disclosure Project, ist eine Non-Profit-Organisation, die darauf abzielt, die Offenlegung von Umweltdaten durch Unternehmen und Städte zu fördern. Diese Initiative wird von Investoren und Käufern unterstützt, die über beträchtliche finanzielle Mittel verfügen. Jedes Jahr sammelt das CDP Informationen von tausenden von Unternehmen zu Themen wie CO2-Emissionen und dem Verbrauch von Wasser. Die Teilnahme ist freiwillig, und die Unternehmen sowie Kommunen geben Auskunft über ihre Klimarisiken, Ziele zur Reduzierung dieser Risiken und Strategien zu deren Umsetzung.

Die daraus resultierenden Daten bieten nicht nur Stakeholdern, sondern auch den teilnehmenden Organisationen selbst wertvolle Einblicke, wie sie im Hinblick auf das Ziel einer maximalen Erderwärmung von 1,5 Grad Celsius gemäß des Pariser Klimaabkommens aufgestellt sind und inwieweit ihre Aktivitäten die Umwelt beeinflussen. Basierend auf den gesammelten Daten vergibt das CDP Bewertungen in den Kategorien Klima, Wasser und Wald. Dies erfolgt mittels eines standardisierten Fragebogens, den die Unternehmen ausfüllen, um Informationen zu Klimawandel, Wassermanagement und Entwaldung zu liefern. Für die gegebenen Antworten stellt das CDP dann eine Bewertung aus, die von A für die höchste Leistung bis D reicht. Unternehmen, die keine Daten offenlegen, erhalten die Bewertung F, was für „Failure“ (Versagen) steht.

S&P Global

Der ESG-Score von S&P Global bewertet, wie ein Unternehmen mit wesentlichen ESG-Risiken, Chancen und Auswirkungen umgeht und diese managt. Diese Bewertung stützt sich auf eine Kombination aus Unternehmensangaben, Medien- und Stakeholderanalysen, Modellierungsansätzen sowie intensivem Dialog mit den Unternehmen durch die Corporate Sustainability Assessment (CSA) von S&P Global. Dabei handelt es sich um einen relativen Wert, der die Leistung und das Management eines Unternehmens in Bezug auf ESG-Risiken, Chancen und Auswirkungen im Vergleich zu Mitbewerbern innerhalb derselben Branchenklassifizierung misst.

Für die Bewertung nutzt der S&P Global ESG-Score einen Ansatz der doppelten Materialität, bei dem ein Nachhaltigkeitsthema als wesentlich angesehen wird, wenn es einerseits erhebliche Auswirkungen auf die Gesellschaft oder die Umwelt hat und andererseits signifikante Einflüsse auf die Werttreiber eines Unternehmens, seine Wettbewerbsposition und die Schaffung von langfristigem Aktionärswert besitzt.

ISS

Das Corporate Rating von ISS ESG misst, wie gut Unternehmen hinsichtlich Umwelt, Sozialem und Governance abschneiden, wobei rund zwei Drittel der bewerteten Kriterien spezifisch auf die jeweilige Branche zugeschnitten sind.

Dieses Rating folgt einem absoluten Spitzenreiter-Prinzip: Unternehmen, die gemäß dem ISS ESG Corporate Rating die festgelegten Nachhaltigkeitskriterien (Prime-Grenze) für ihre Branche erfüllen, erhalten den Prime-Status. Darüber hinaus zeigt der Dezilrang in Ergänzung zum Gesamtrating die Position des Unternehmens im Branchenvergleich auf. Ein Dezilrang von 1 deutet auf eine überdurchschnittlich gute Leistung hin, während ein Rang von 10 auf eine vergleichsweise schlechte Leistung hinweist.

Refinitiv

Welche Methoden werden bei der Erstellung eines ESG-Reports angewendet?

Unternehmen haben verschiedene Möglichkeiten, ihr Engagement für Umwelt, Soziales und nachhaltige Unternehmensführung zu berichten, abhängig von ihren spezifischen Zielen, den Anforderungen ihrer Branche und ihren verfügbaren Ressourcen. Die Methoden für einen ESG-Report sind vielfältig und passen sich den Bedürfnissen der Unternehmen und ihrer Stakeholder an. Hier sind die gängigsten Ansätze:

- ESG-Berichte und Mitteilungen: Ein verbreiteter Ansatz ist die Erstellung von eigenständigen ESG-Berichten oder die Integration von ESG-Daten in die jährlichen Geschäftsberichte. Diese Dokumente bieten in der Regel detaillierte Informationen und geben einen umfassenden Überblick über die ESG-Leistungen eines Unternehmens.

- Nachhaltigkeitsratings und -rankings: Zur Bewertung ihrer ESG-Leistung greifen Unternehmen oft auf externe Dienstleister zurück, die entsprechende Ratings und Rankings erstellen. Diese werden häufig von Investoren und anderen Stakeholder-Gruppen herangezogen.

- Offenlegung im Rahmen von Unternehmensberichten: Anstatt separate Berichte zu verfassen, entscheiden sich manche Firmen dafür, ESG-Informationen direkt in ihre regulären Unternehmensberichte einfließen zu lassen. Dies fördert die Integration von ESG-Aspekten in das gesamte Geschäftsmodell.

- Regulatorische Einreichungen: In bestimmten Regionen und Sektoren ist die Offenlegung von ESG-Informationen in regulatorischen Dokumenten gesetzlich vorgeschrieben. Dies sichert ein Mindestmaß an Transparenz und Regelkonformität.

- Kommunikation über Websites und soziale Medien: Durch die Veröffentlichung von ESG-Informationen auf ihren Websites und in sozialen Netzwerken treten Unternehmen direkt mit ihren Stakeholdern in Kontakt und fördern Transparenz.

- ESG-Integration in Unternehmensstrategie: Eine weitere Methode ist die Verankerung von ESG-Prinzipien in der Geschäftsstrategie und den betrieblichen Abläufen. Dies beinhaltet die Förderung einer nachhaltigen Unternehmenskultur und zielt darauf ab, ESG-Aspekte fest im Kerngeschäft zu verankern.

Die Auswahl der geeigneten Methode hängt von verschiedenen Faktoren wie der Größe des Unternehmens, der Branche und den Erwartungen der Stakeholder ab. Ein ESG-Report dient als vielseitiges Werkzeug, das Unternehmen unterstützt, ihren sozialen und ökologischen Fußabdruck zu evaluieren, zu kommunizieren und zu verbessern.

Welche Aufgabe hat ein ESG-Manager?

In der Wirtschaft von heute ist das Bewusstsein für Nachhaltigkeit bei nahezu allen Unternehmen vorhanden, doch oft fehlt es an der notwendigen Unterstützung, um diese Ziele auch zu erreichen. Hier kommen ESG-Manager ins Spiel, die in der Branche stark nachgefragt sind.

Ihre Hauptverantwortung liegt darin, die Betriebsabläufe und die Unternehmenskultur so zu transformieren, dass sie den selbstgesetzten ESG-Standards entsprechen. Viele Firmen befinden sich in Bezug auf nachhaltiges Wirtschaften noch in den Anfangsstadien, was die Rolle des ESG-Managers umso wichtiger macht.

Im Kern umfasst das Aufgabenfeld des Nachhaltigkeitsmanagements die Anpassung aller Unternehmensprozesse und der Kultur an die ESG-Kriterien, mit dem Ziel, umweltfreundlich, sozial verantwortlich und ökonomisch nachhaltig zu agieren. Dies beinhaltet interne Maßnahmen wie die Umstellung der Produktion auf umweltfreundlichere Verfahren, die Implementierung klimaneutraler Konzepte für Kantinenessen, Dienstreisen und Schulungen sowie externe Initiativen wie die Entwicklung nachhaltigerer Produkte und das Fordern ökologischer sowie sozialer Standards bei Zulieferern. Außerdem ist die Kommunikation der Fortschritte in Sachen Nachhaltigkeit durch entsprechende Berichte ein wesentlicher Bestandteil ihrer Arbeit.

In größeren Unternehmen ist das ESG-Management oft Teil der Abteilung für Corporate Social Responsibility. ESG-Manager können aber auch als freie oder festangestellte Berater in spezialisierten ESG-Beratungsfirmen tätig sein, die insbesondere mittelständischen und kleineren Unternehmen ohne eigene CSR-Abteilung zur Seite stehen. Auf internationaler Ebene wird die Position häufig als Sustainability Manager bezeichnet, was die globale Bedeutung dieser Rolle unterstreicht.

Wann ist ein Unternehmen ESG-konform?

Ein Unternehmen gilt als ESG-konform, wenn es neben seinem wirtschaftlichen Erfolg auch in den Bereichen Umwelt, Soziales und Governance nachhaltig und verantwortungsvoll agiert. Dies beinhaltet eine umfassende Verpflichtung zu ethischem Handeln über den reinen Profit hinaus.

Für die ESG-Konformität ist es essentiell, dass Unternehmen fortlaufend Einblicke in ihre Fortschritte und die vor ihnen liegenden Herausforderungen in Bezug auf Umwelt, Soziales und Unternehmensführung gewähren. Ein offener und authentischer Dialog über diese Bemühungen ist dabei von größter Wichtigkeit.

Darüber hinaus erfordert die ESG-Konformität eine kontinuierliche Verbesserung und Anpassung der Unternehmensstrategien an neue Standards und Erwartungen. Es handelt sich hierbei nicht um einen statischen Zustand, sondern um einen dynamischen Prozess, der regelmäßige Überprüfungen und Anpassungen der ESG-Strategien eines Unternehmens notwendig macht.

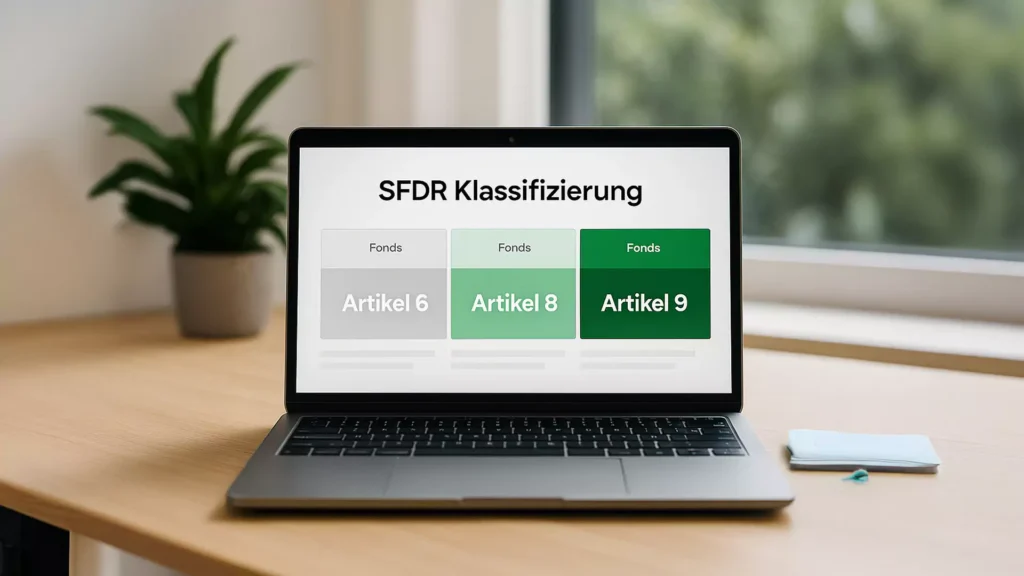

Wann ist ein Investment ESG-konform?

Ein Investment gilt als ESG-konform, wenn bei der Finanzanalyse gezielt ökologische, soziale und Governance-bezogene Kriterien Berücksichtigung finden. Neben den Ausschlusskriterien fließen oft auch positive Selektionskriterien ein, zum Beispiel die Beteiligung eines Unternehmens an der Produktion nachwachsender Rohstoffe oder im Bereich des sozialen Wohnungsbaus.

Einige Fonds setzen auf den Best-in-Class-Ansatz, bei dem besonders in Unternehmen investiert wird, die innerhalb ihrer Branche führend in Sachen Nachhaltigkeit sind. Hierbei werden beispielsweise Unternehmensmaßnahmen gegen Diskriminierung oder zur Steigerung der Ressourceneffizienz bewertet, sowie die Strategie des Unternehmens für eine nachhaltige Transformation.

Doch innerhalb der ESG-Investmentstrategien können Widersprüche auftreten, besonders wenn die Branchenführer in Sektoren agieren, die bei einigen Investoren aufgrund persönlicher Überzeugungen ausgeschlossen sind. Ein Konflikt kann beispielsweise entstehen, wenn man gegen Gentechnik ist, sich aber gleichzeitig an einem Best-in-Class-Ansatz orientiert.

Impact Investments stellen eine spezielle Kategorie der ESG-Investments dar, die mit einem hohen Nachhaltigkeitsanspruch einhergehen. Sie zielen darauf ab, eine positive gesellschaftliche und ökologische Wirkung zu erzielen, ohne dabei den Aspekt der Rendite zu vernachlässigen. Impact Fonds gehen in ihrem Streben nach Nachhaltigkeit oftmals über die Standards herkömmlicher ESG-Fonds hinaus, indem sie einen messbaren, positiven Beitrag zu ökologischen oder sozialen Zielen anstreben.

Wachsende Kritik: Darum ist ESG nicht gleich nachhaltig

Trotz ihrer weit verbreiteten Nutzung und Bedeutung gibt es eine wachsende Kritik an ESG-Kriterien. Das gilt insbesondere in Bezug auf deren oberflächliche Anwendung und die Gefahr des Greenwashings.

Ein prominentes Beispiel ist der Ölkonzern Shell. Trotz seiner Kernaktivitäten im Bereich der fossilen Brennstoffe, die erhebliche Umweltauswirkungen haben, kann Shell bestimmte ESG-Kriterien erfüllen. So könnte das Unternehmen zum Beispiel in Bereichen wie Unternehmensführung oder sozialen Initiativen gut abschneiden, was ihm positive ESG-Bewertungen einbringt. Diese Bewertungen suggerieren dann eine Nachhaltigkeit, die bei genauerer Betrachtung nicht gegeben ist. Ein Unternehmen, dessen Geschäft auf der Ausbeutung fossiler Ressourcen basiert, kann per Definition nicht als nachhaltiges Investment gelten, auch wenn es in einigen ESG-Kategorien gut bewertet wird.

Dieses Beispiel verdeutlicht die grundlegende Problematik der ESG-Kriterien. Sie können Unternehmen positiv bewerten, die in einigen Bereichen Fortschritte machen, während ihre Hauptaktivitäten weiterhin erheblichen Schaden anrichten. Dadurch entsteht eine Illusion von Nachhaltigkeit, die Investoren in die Irre führen kann. Greenwashing, also das sich umweltfreundlicher und sozial verantwortlicher Darstellen als tatsächlich der Fall, wird durch diese oberflächlichen Bewertungen gefördert.

Investoren sollten daher nicht blind auf ESG-Ratings vertrauen, sondern eine tiefere Analyse der Geschäftsmodelle und Praktiken der Unternehmen durchführen. Es ist wichtig, die tatsächlichen Auswirkungen eines Unternehmens auf die Umwelt und die Gesellschaft zu verstehen, anstatt sich nur auf positive ESG-Bewertungen zu verlassen. Nur so können wirklich nachhaltige und verantwortungsvolle Investitionsentscheidungen getroffen werden.

Die Herausforderung besteht darin, ESG-Kriterien zu verbessern und zu verfeinern, um sicherzustellen, dass sie tatsächlich nachhaltige Unternehmen identifizieren und Greenwashing verhindern. Investoren sollten sich bewusst sein, dass ESG-Bewertungen ein nützliches Werkzeug, aber keine endgültige Lösung sind, und ihre Entscheidungen stets mit kritischem Blick und umfassendem Verständnis treffen.

Fazit

ESG-Ratings dienen als Schlüsselwerkzeug für Investoren, um nachhaltige Geldanlagen zu evaluieren und deren Übereinstimmung mit ethischen Prinzipien zu überprüfen. Diese Ratings basieren auf den drei wesentlichen Säulen Umwelt, Soziales und Unternehmensführung, die zusammen ein umfassendes Bild der Nachhaltigkeitspraktiken eines Unternehmens oder Staates zeichnen. Seit ihrer Einführung durch die Vereinten Nationen im Jahr 2006 haben sich ESG-Kriterien zu einem zentralen Element der Investmententscheidung entwickelt, wobei sie nicht nur das Ziel verfolgen, finanzielle Erträge zu maximieren, sondern auch positive soziale und ökologische Veränderungen zu fördern.

ESG-Scores erfüllen vielfältige Funktionen: Sie bieten eine Grundlage für Investoren, um in Unternehmen zu investieren, die sich durch verantwortungsvolle Geschäftspraktiken auszeichnen und tragen dazu bei, das Bewusstsein für die dringende Notwendigkeit einer ethischeren Wirtschaftsweise zu schärfen. Die Bewertungen reichen von der Analyse des ökologischen Fußabdrucks eines Unternehmens über die Betrachtung seiner sozialen Auswirkungen bis hin zur Beurteilung der Qualität seiner Unternehmensführung.

In Europa existieren fast 60 Anbieter solcher Ratings, die eine Vielzahl von Unternehmen und Staaten nach diesen Kriterien bewerten. Führende Institutionen wie MSCI, Moody’s und Sustainalytics bieten detaillierte Analysen und Bewertungen, die Investoren helfen, informierte Entscheidungen zu treffen. Diese Organisationen nutzen sowohl Ausschlusskriterien, um bestimmte Branchen und Praktiken auszuschließen, als auch Positivkriterien, um Unternehmen hervorzuheben, die in Bereichen wie erneuerbare Energien und sozialer Wohnungsbau führend sind.

Trotz ihrer Bedeutung werden ESG-Kriterien jedoch oft für Greenwashing benutzt, bei dem Unternehmen sich umweltfreundlicher und sozial verantwortlicher darstellen, als sie tatsächlich sind. Dies führt dazu, dass die Nachhaltigkeit oft nur oberflächlich bleibt und nicht tief in den Geschäftspraktiken verankert ist. Investoren sollten daher über die bloßen ESG-Bewertungen hinausblicken und gründlich prüfen, ob die Unternehmen wirklich nachhaltige und verantwortungsvolle Geschäftsstrategien verfolgen. Das Ziel von ESG-Investments bleibt dennoch klar: ein Gleichgewicht zwischen finanzieller Rentabilität und der Förderung einer nachhaltigen, gerechten und verantwortungsvollen Wirtschaft zu schaffen.

Häufig gestellte Fragen

Was versteht man unter einem ESG-Rating?

Ein ESG-Rating ist eine Bewertung, die angibt, inwiefern Unternehmen die Kriterien der Umweltverträglichkeit (Environmental), sozialer Verantwortung (Social) und guter Unternehmensführung (Governance) erfüllen. Es hilft Investoren dabei, die Nachhaltigkeit und ethische Integrität ihrer Investitionen zu überprüfen.

Was bedeutet die Abkürzung ESG?

ESG steht für Environmental (Umwelt), Social (Soziales) und Governance (Unternehmensführung). Diese drei Säulen bilden seit ihrer Einführung durch die Vereinten Nationen im Jahr 2006 die Grundlage für die Bewertung der Nachhaltigkeit und sozialen Verantwortung von Unternehmen.

Welche Funktionen erfüllen ESG-Ratings für Anleger?

ESG-Ratings dienen dazu, in Unternehmen zu investieren, die nicht nur finanziell attraktiv sind, sondern auch positive Auswirkungen auf Umwelt und Gesellschaft haben. Sie unterstützen Anleger bei der Auswahl von Investments, die hohe Standards in den Bereichen Umweltschutz, soziale Verantwortung und Unternehmensführung setzen.

Welche ESG-Kriterien werden bei der Bewertung berücksichtigt?

Bei der Bewertung werden diverse Aspekte in den Bereichen Umwelt (z.B. Klimaschutz, Ressourcennutzung), Soziales (z.B. Arbeitsbedingungen, Menschenrechte) und Governance (z.B. Korruptionsbekämpfung, Steuerehrlichkeit) berücksichtigt. Diese Kriterien sind entscheidend für die Beurteilung der Nachhaltigkeit eines Unternehmens.

Wie viele Anbieter von ESG-Ratings gibt es in der Europäischen Union?

Laut der Europäischen Wertpapier- und Marktaufsichtsbehörde (ESMA) gibt es derzeit fast 60 Anbieter von ESG-Ratings in der EU. Diese Zahl unterstreicht das wachsende Interesse und die Bedeutung von Nachhaltigkeitsbewertungen im Finanzsektor.

Was unterscheidet Impact Investments von anderen ESG-Investments?

Impact Investments zeichnen sich durch einen besonders hohen Nachhaltigkeitsanspruch aus und zielen darauf ab, neben einer finanziellen Rendite auch eine positive Veränderung in Gesellschaft und Umwelt zu bewirken. Sie gehen in ihrem Nachhaltigkeitsanspruch oft über traditionelle ESG-Fonds hinaus, indem sie messbare Beiträge zu ökologischen oder sozialen Zielen leisten.