Inhalt des Artikels

- Warum (fehlendes) Geld kein relevantes Problem ist

- Was sind öffentliche Investitionen?

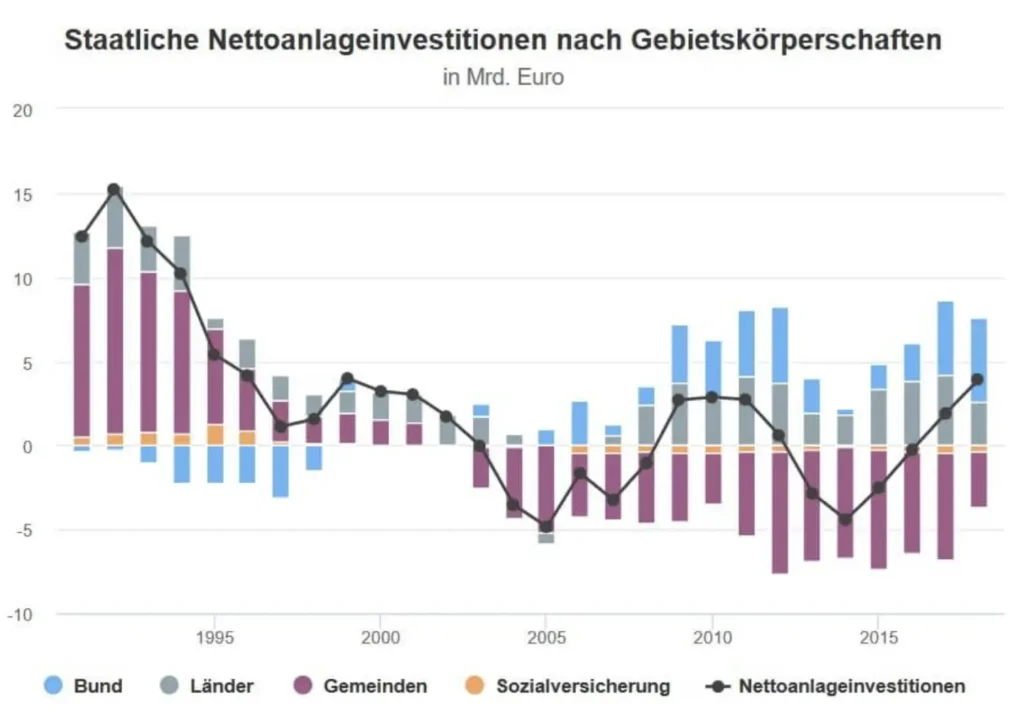

- Wie haben sich die öffentlichen Investitionen entwickelt?

- Wie kommt der Staat an sein Geld?

- Staatliches Zentralbankgeld und privates Buchgeld

- Was passiert genau bei einer elektronischen Überweisung?

- Private Geldschöpfung der Banken

- Staatliche Geldschöpfung durch Zentralbank und Regierung

- Staatliche Geldschöpfung in der EU

- Geld ist irrelevant – was zählt, sind reale Ressourcen

Inhalt

Ein Gastartikel von Maximilian Runge-Segelhorst

Warum (fehlendes) Geld kein relevantes Problem ist

Was sind öffentliche Investitionen?

Es gehört zur Aufgabe von modernen Wohlfahrtsstaaten, sich um die allgemeine Daseinsvorsorge zu kümmern. Damit werden Güter und Dienstleistungen bezeichnet, die wir in unserer heutigen Gesellschaft als sehr wichtig erachten.

Hierunter fallen Dinge, die in großem Stil nur staatlich bereitgestellt werden können (etwa Verwaltung, Gerichte, Polizei, Feuerwehr, Straßennetze und das Bildungswesen), sowie Wirtschaftszweige, die früher mal gemeinwirtschaftlich, mittlerweile aber zunehmend privatwirtschaftlich angeboten werden (etwa Wohnraum, Wasser- und Energieversorgung, Gesundheits- und Krankenpflege, Telekommunikation, Kultureinrichtungen und der Schienenverkehr).

Öffentliche Investitionen dienen nun entweder dem Ausbau oder dem Erhalt all dieser Güter, die zu den grundlegendsten Aspekten gehören, die wir für das Zusammenleben in einer hochkomplexen Gesellschaft wie der unseren benötigen und organisieren müssen. Aus diesem Grund sprechen wir heute auch von der Infrastruktur („infra“ = griech. für „unter“ oder „unterhalb“) einer Volkswirtschaft, wenn wir uns auf diese basalen Güter und Dienstleistungen beziehen. Dauerhafte und wiederkehrende öffentliche Investitionen sind damit eine wesentliche Voraussetzung und ein vollkommen normaler Bestandteil unseres Lebens in einer modernen Industriegesellschaft.

Wie haben sich die öffentlichen Investitionen entwickelt?

Wie kommt der Staat an sein Geld?

Staatliches Zentralbankgeld und privates Buchgeld

Als Buchgeld wird dasjenige Geld bezeichnet, das wir als Privatpersonen oder Unternehmen auf unseren Girokonten bei einer Bank haben. Buchgeld steht damit nur in elektronischer Form zur Verfügung. Bargeld hingegen ist Zentralbankgeld, das in physischer Form vorliegt und deshalb auch in Portemonnaies, Spardosen und Tresoren verwahrt werden kann.

Ebenso wie Buchgeld kann aber auch Zentralbankgeld in elektronischer Form vorliegen. Auf dieses elektronische Zentralbankgeld (die sogenannten „Reserven“) können aber nur die Zentralbank selbst, die Regierung und die Geschäftsbanken zugreifen – wir als Bevölkerung hingegen nicht. Da alle Transaktionen der Bevölkerung folglich entweder in Buchgeld oder in Bargeld abgewickelt werden müssen, ist die Menge an elektronischem Zentralbankgeld für die volkswirtschaftliche Gesamtnachfrage irrelevant.

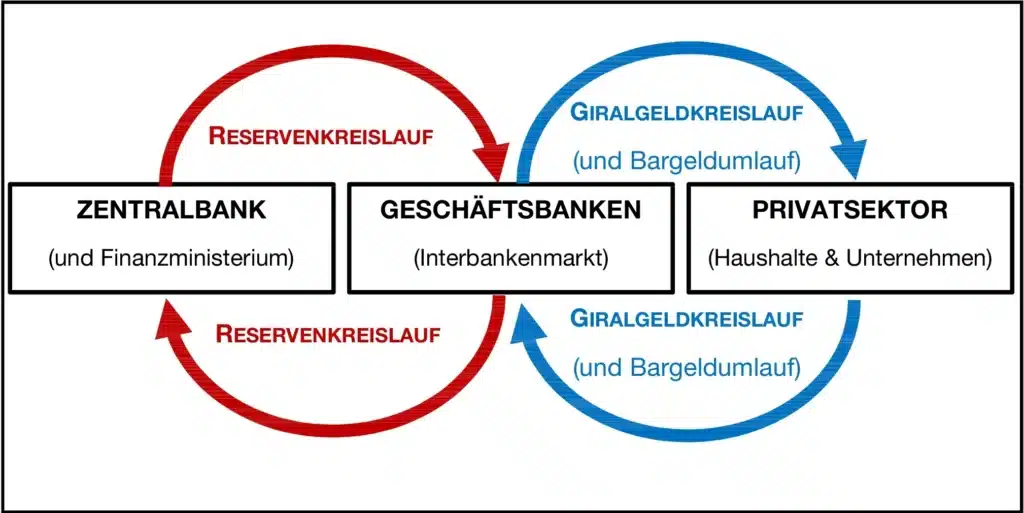

Vergegenwärtigen wir uns die Akteure, die jeweils Zugriff auf die beiden unterschiedlichen Geldformen haben, ergeben sich zwei separate Geldkreisläufe:

Was passiert genau bei einer elektronischen Überweisung?

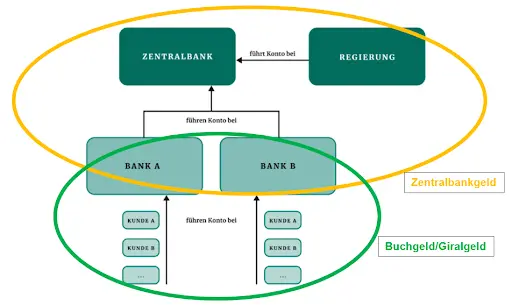

Wenn beispielsweise Kunde A von Bank A eine elektronische Überweisung an Kundin B von Bank B tätigen möchte, passiert das Folgende:

a) Bank A veranlasst durch Eingabe in ihre EDV, dass das Kontoguthaben (Buchgeld) von Kunde A verringert wird.

b) Bank A weist die Zentralbank an, ihr eigenes Zentralbankguthaben entsprechend zu verringern und das Zentralbankguthaben von Bank B um den gleichen Betrag zu erhöhen; auch das geschieht, indem in der EDV der Zentralbank entsprechende Veränderungen eingegeben werden.

c) Bank B verbucht eine Zunahme von Reserven auf ihrem eigenen Konto bei der Zentralbank; durch Eintippen in ihre EDV erhöht sie deshalb das Kontoguthaben (Buchgeld) ihrer eigenen Kundin B, der vorgesehenen Zahlungsempfängerin.

Bei einer Überweisung „fließt“ also technisch gesehen kein Geld von einem Ort zu einem anderen, sondern es werden lediglich Datensätze und -einträge von Geschäftsbanken und Zentralbank verändert. Dieser Unterschied scheint in den Augen mancher nur eine Kleinigkeit zu sein, ist aber für ein angemessenes Verständnis von staatlichen Zahlungsprozessen und der Herstellung von staatlicher Zahlungsfähigkeit unabdingbar.

Private Geldschöpfung der Banken

Viele Menschen gehen davon aus, dass eine Bank bei einer Kreditvergabe lediglich vorhandenes Geld an einen Kreditnehmer „weiterreicht“. Tatsächlich ist das eine der populärsten Fehlvorstellungen über das moderne Bankenwesen – selbst gelernte Bankkaufleute oder studierte WirtschaftswissenschaftlerInnen gehen diesem Mythos auf den Leim.

In Wahrheit entsteht bei einer Kreditvergabe durch eine Bank jedes Mal vollständig neues Geld aus dem Nichts, das vorher noch nicht da war. Das hängt damit zusammen, dass der Kredit in der Buchführung der Bank gleichzeitig sowohl als Forderung (die Kundin schuldet der Bank die Rückzahlung) als auch als Verbindlichkeit (die Bank schuldet der Kundin die Auszahlung) entsteht. Eine Bank müssen wir uns also nicht als Geldverleiherin vorstellen, sondern als autonome Geldproduzentin.

Diese (leider auch für viele Fachleute immer noch) überraschende Tatsache wurde in der letzten Dekade durch zwei empirische Studien von Richard Andreas Werner, Professor für Banking and Finance, zweifelsfrei bewiesen. Werner hat dafür die Bilanzveränderungen einer Bank während einer Kreditvergabe untersucht und die Ergebnisse mit den gängigen Theorien des Bankenwesens abgeglichen. Im Einzelnen sind dies:

a) Intermediärtheorie: Banken sind bloße Vermittler zwischen Sparenden und Kreditnehmenden. Sie reichen also vorhandenes Sparguthaben an die Kreditinteressenten weiter. In der Bilanz würde sich eine solche Transaktion als einfacher Aktivtausch bemerkbar machen; die Bilanzsumme verändert sich dadurch nicht. Für die umlaufende Geldmenge ist die Zentralbank verantwortlich.

b) Mindestreservetheorie: Banken sind Vermittler von vorhandenem Geld und schöpfen zugleich teilweise neues Geld. Erklärt wird das durch den sogenannten Geldschöpfungsmultiplikator: Bekommt eine Bank bei einer geltenden Mindestreservepflicht von beispielsweise 10 Prozent 1000 EUR neue Spareinlagen, so muss sie 100 EUR davon bei der Zentralbank verwahren und kann die restlichen 900 EUR als Kredit vergeben, wovon die zweite Bank 891 EUR als Kredit vergeben kann usw. Denkt man diese Kette zu Ende, hat der Bankensektor in unserem Beispiel aus 1000 EUR Zentralbankgeld 9.000 EUR neues Buchgeld geschöpft. Damit sich diese Theorie als zutreffend erweist, müssen einer Bank vor Kreditvergabe ausreichend neue Bankeinlagen zugeflossen sein. Die Bilanzsumme muss sich also im Vorfeld um die Summe aus Kreditbetrag und Mindestreserve erhöhen, denn ansonsten ist der „Kredittopf“ der Bank leer und sie kann technisch gesehen keine Kredite vergeben. Auch nach dieser Theorie wird die umlaufende Geldmenge letztlich von der Zentralbank kontrolliert.

c) Theorie der Kreditgeldschöpfung: Banken benötigen für die Vergabe von Krediten kein vorheriges Sparguthaben, sondern erzeugen das für den Kredit benötigte Geld während des Buchungsvorgangs vollständig selbst. Die Tilgung eines Kredits bedeutet analog, dass das zuvor geschöpfte Buchgeld wieder vernichtet wird. Bei Kreditvergabe erhöht sich die Bilanzsumme der Bank also genau um die Höhe des Kreditbetrags – bei Kredittilgung verringert sie sich entsprechend wieder. Die Geldmenge ist hier primär abhängig von der privaten Kreditnachfrage und der Bonität der Kreditinteressenten, die Zinspolitik der Zentralbank dagegen nur von sekundärer Bedeutung.

Werner hat in seinen zwei Untersuchungen herausgefunden, dass die Bilanzsumme der Bank während der Kreditvergabe genau um den Kreditbetrag ansteigt und deshalb einzig und allein Theorie c richtig sein kann. Immer wenn eine Bank das Zahlungsversprechen eines Kreditnehmers akzeptiert und einen Kredit vergibt, entsteht also neues Geld. Bis heute wird an Universitäten und Berufsschulen allerdings überwiegend Theorie b gelehrt – obwohl sie erwiesenermaßen falsch ist und eigentlich verworfen werden muss.

Staatliche Geldschöpfung durch Zentralbank und Regierung

Ebenso wie eine Geschäftsbank schöpft auch die Zentralbank immer dann neues Zentralbankgeld, wenn sie jemandem einen Kredit zur Verfügung stellt. Da nur die Regierung und die Banken ein Konto bei der Zentralbank haben, sind sie die einzigen Akteure, die neu geschöpfte Reserven gutgeschrieben bekommen können.

Wenn also die Regierung neues Geld erhält, dann erfolgt das wie oben beschrieben in technischer Hinsicht immer dadurch, dass jemand durch Eintippen in der EDV der Zentralbank das Guthaben auf dem Regierungskonto erhöht. Wenn die Regierung ihr Geld nun ausgeben möchte, etwa um die Sanierung einer Straße in Auftrag zu geben, weist sie die Zentralbank an, das Guthaben auf ihrem eigenen Konto zu verringern und das Zentralbankkonto der Zielbank entsprechend zu erhöhen. Die Zielbank wird dann das Kontoguthaben des Zahlungsempfängers entsprechend anheben und auf diese Weise neues Buchgeld schaffen. Es lässt sich daher festhalten, dass staatliche Ausgaben zu einer Zunahme von privaten Geldvermögen führen.

Bislang wurde lediglich die technische Seite staatlicher Geldschöpfung betrachtet. Diese technischen Prozesse lassen sich aber auch auf bilanzieller Ebene (also mithilfe der doppelten Buchführung) analysieren. In dieser Hinsicht ist es am einfachsten, wenn die Regierung direkt Kredite von der Zentralbank erhält.

Tatsächlich gibt es mit Kanada einen Staat, in der die staatliche Geldschöpfung lange Zeit ausschließlich durch die Kooperation von Regierung und Zentralbank erfolgte, was auch heute noch zumindest teilweise praktiziert wird. Da die Zentralbank als staatliche Behörde zudem der Regierung selbst „gehört“, dürfte deutlich werden, dass staatliche Verbindlichkeiten in eigener Währung (die sogenannten „Staatsschulden“) a) einfach nur ein Nebenprodukt staatlicher Geldschöpfung sind, b) staatliches Handeln in keiner Weise einschränken und c) die kanadische Regierung niemals zahlungsunfähig werden kann.

Staatliche Geldschöpfung in der EU

In der Europäischen Union hat man sich dazu entschlossen, eine solche direkte Verbindung zwischen Regierung und Zentralbank politisch zu verbieten, womit man (in erster Linie) die missbräuchliche Verwendung der staatlichen Geldschöpfung erschweren will. Stattdessen hat man eine zusätzliche Institution, gewissermaßen eine Art „Weisenrat“ eingeführt, die zwischen Zentralbank und Regierung vermittelt und die die staatliche Geldschöpfung des Parlaments kontrolliert.

Dieses Organ wird in der Bundesrepublik als Bietergruppe Bundesemissionen bezeichnet und ist der Öffentlichkeit weitgehend unbekannt. Die Bietergruppe besteht aus rund 30 Geschäftsbanken und hat die Aufgabe, die Regierung nach eigenem Ermessen mit Zentralbankgeld zu versorgen. Dafür nehmen die Banken der Bietergruppe kurzlaufende Kredite bei der Zentralbank auf und reichen das neu geschöpfte Zentralbankgeld in Auktionsverfahren an die Regierung weiter.

Bei diesem Auktionsverfahren erwerben die Banken der Bietergruppe ein handelbares Zahlungsversprechen der Regierung, die sogenannten Staatsanleihen. Diese staatlichen Zahlungsversprechen sind in einem funktionierenden Geldsystem eine der sichersten Geldanlagen überhaupt und können von der Bietergruppe a) behalten werden, um einen risikolosen Zinsertrag zu erzielen, b) über die Börse an den Privatsektor verkauft werden oder c) bei der Zentralbank als Sicherheit für den Erwerb zusätzlicher Reserven hinterlegt werden.

Das folgende Schaubild zeigt Fall c) und entspricht bilanziell gesehen der einfachen Geldschöpfung zwischen Regierung und Zentralbank aus dem vorherigen Absatz – mit dem einzigen Unterschied, dass nun die Geldschöpfung bzw. das Währungsmonopol der demokratisch gewählten Regierung durch ein nicht demokratisch zustande gekommenes Organ „beaufsichtigt“ wird:

Anders etwa als in den USA oder in Großbritannien („primary dealers“) sind die Bietergruppen in der EU nicht verpflichtet, der Regierung Staatsanleihen abzukaufen und ihre ständige Versorgung mit Zentralbankgeld auf diese Weise sicherzustellen. Sobald die Banken der Bietergruppe sich weigern, weitere Staatsanleihen anzukaufen, ist die Regierung damit technisch gesehen zahlungsunfähig. Dass die Bietergruppen von diesem ihnen zugestandenen Recht auch durchaus Gebrauch machen, lässt sich in all seinen Konsequenzen an der Griechenlandkrise ab 2009 studieren.

In jedem Fall zahlt die Regierung immer mit Zentralbankgeld, das nur durch die EDV einer Zentralbank hergestellt werden kann. Die populäre Vorstellung, der Staat würde sich zur Beschaffung von neuem Geld an den Kapitalmärkten oder bei der Bevölkerung verschulden, ist damit fundamental falsch. Wenn überhaupt kann sich eine Regierung, die über eine eigene Währung verfügt, höchstens bei ihrer eigenen Zentralbank verschulden. Und das ist durchaus wörtlich zu verstehen, denn im Regelfall ist die Zentralbank eine staatliche Institution und damit selbst in staatlichem Besitz.

Geld ist irrelevant – was zählt, sind reale Ressourcen

Fasst man das bisher Gesagte zusammen, so lassen sich unser Geldsystem und der staatliche Umgang mit Geld auf drei unterschiedlichen Ebenen beschreiben:

a) technisch: Die Regierung zahlt stets mit Zentralbankgeld. Das Kontoguthaben der Regierung bei der Zentralbank erhöht sich per Knopfdruck.

b) buchhalterisch: Das Zahlungsversprechen der Zentralbank heißt „Zentralbankgeld“, das Zahlungsversprechen der Regierung „Staatsanleihe“. Bei der staatlichen Geldschöpfung erhält die Regierung neues Zentralbankgeld und die Zentralbank neue Staatsanleihen. In der EU wird dieser Austausch über die demokratisch nicht legitimierten nationalen Bietergruppen organisiert. Die „Staatsverschuldung“ (also die Gesamtheit aller ausgegebenen Staatsanleihen) entspricht der bislang insgesamt staatlich geschöpften Geldmenge und ist in einem liberalen Rechtsstaat ein Nebenprodukt der demokratischen Geldschöpfung durch Parlament und Regierung.

c) politisch: Mit dem Verbot der sogenannten „monetären Staatsfinanzierung“ nach Art. 123 des Vertrages über die Arbeitsweise der Europäischen Union hat man sich dazu entschieden, die historisch übliche Kooperation zwischen Zentralbank und Regierung zu erschweren und die fiktive Vorstellung eines „steuerfinanzierten“ Staates mit einem regulär „ausgeglichenen“ Staatshaushalt aufrechtzuerhalten. Diese politischen Regelungen sind grundsätzlich veränderbar.

Das Geld des Staates entsteht technisch gesehen also tatsächlich aus dem Nichts. Dass der öffentlichen Hand Geld „fehlt“, kann deshalb niemals ein schlüssiger Einwand gegen demokratische Entscheidungen sein. Von tatsächlicher Relevanz dagegen ist die Verfügbarkeit bzw. Unverfügbarkeit realwirtschaftlicher Ressourcen: Soll beispielsweise eine neue Schule gebaut werden, werden zumindest ArchitektInnen, Bauarbeitende und Baumaterialien benötigt; soll die Schule ihren Betrieb aufnehmen, so werden Lehr-, Verwaltungs- und Reinigungskräfte gebraucht. Wenn die Leute aus diesen Branchen gerade alle Hände voll zu tun haben und es nicht ausreichend Nachwuchskräfte gibt, wird der Staat keine neue Schule bauen oder betreiben können, obwohl er jederzeit neues Geld schöpfen und ausgeben kann.

In der Wirtschafts- und Finanzpolitik geht es also letztlich immer darum, die knappen realwirtschaftlichen Ressourcen einer Gesellschaft mithilfe des prinzipiell unbegrenzt herstellbaren Artefakts „Geld“ zweckmäßig zu organisieren. Sich ständig Gedanken über die staatliche Zahlungsfähigkeit in eigener Währung zu machen, gehört hingegen, wie die genaue Analyse staatlicher Zahlungsabwicklung zeigt, nicht dazu.

Maximilian Runge-Segelhorst studierte Philosophie und Germanistik an der Christian-Albrechts-Universität zu Kiel und erlangte 2017 den Master of Arts. Nach einer anschließenden Lehre zum Bankkaufmann arbeitet er nun als selbständiger Versicherungsmakler und Honorarberater für nachhaltige Geldanlagen und ist Partner der WertWende GmbH. In seinem Blog klärt er über finanzielle Bildung auf und publiziert regelmäßig zu Themen der Wirtschafts-, Geld- und Sozialpolitik.